Nhà ở xã hội, nhà ở thương mại chiếm tỷ trọng cao, khoảng 57% tổng dư nợ bất động sản. Ảnh: TL.

Hơn 3,15 triệu tỉ đồng cho vay bất động sản

Mới đây, giải trình trước Quốc hội về báo cáo giám sát thị trường bất động sản, Thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Thị Hồng thông tin số liệu cho vay bất động sản tới cuối tháng 9 là 3,15 triệu tỉ đồng, tăng 9,15% so với cuối năm ngoái. Tốc độ này cao hơn tốc độ tăng trưởng tín dụng nền kinh tế (9%) và chiếm 20% tổng dư nợ nền kinh tế. Dư nợ tín dụng bất động sản kinh doanh tăng cao hơn so với tín dụng bất động sản tiêu dùng, lần lượt tăng 16% và 4,6% so với đầu năm. Như vậy, trong 9 tháng qua, hệ thống ngân hàng đã bơm ra thị trường bất động sản hơn 280.000 tỷ đồng.

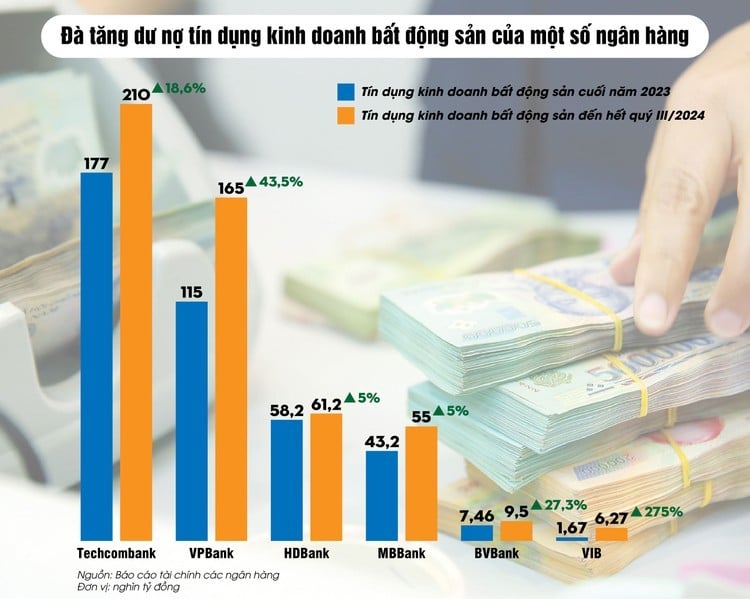

Báo cáo tài chính từ các ngân hàng trong quý III/2024 cho thấy, tín dụng bất động sản đang có xu hướng tăng mạnh và chiếm tỷ trọng lớn tại nhiều tổ chức. Đơn cử, tại Techcombank, dư nợ cho hoạt động kinh doanh bất động sản đạt gần 210 nghìn tỷ đồng, tăng 18,6% so với đầu năm, chiếm gần 35% tổng dư nợ của ngân hàng. VPBank cũng không kém cạnh, với dư nợ gần 165 nghìn tỷ đồng, tăng 43,5%, tương đương 26% tổng dư nợ. HDBank và MBBank cũng ghi nhận mức tăng ổn định, với tỷ trọng lần lượt là 15% và 7,8% tổng dư nợ tín dụng.

Đặc biệt, Ngân hàng Quốc tế (VIB) và Ngân hàng Kiên Long đã có sự bứt phá ngoạn mục, với dư nợ tín dụng bất động sản tăng lần lượt 275% và 172% so với đầu năm. Những con số này không chỉ cho thấy sức hút của lĩnh vực bất động sản mà còn mở ra cơ hội cho sự phục hồi và phát triển.

Số liệu của ngành ngân hàng khá tương ứng với số liệu mà Bộ Xây dựng công bố trong báo cáo thị trường bất động sản quý 3 với những dữ liệu khá tích cực. Theo đó, số lượng dự án nhà ở thương mại hoàn thành đã tăng mạnh, với 16 dự án, quy mô khoảng 3.314 căn, cao hơn 177,7% so với quý 2/2024. Đặc biệt, số lượng dự án được cấp phép mới cũng gia tăng, đạt 23 dự án với khoảng 11.669 căn, đánh dấu sự phục hồi rõ rệt của thị trường.

Ông Nguyễn Đức Lệnh, Phó giám đốc NHNN chi nhánh TP.HCM, cho biết sự phục hồi của thị trường bất động sản có tác động trực tiếp đến hoạt động tín dụng bất động sản nói chung và trên địa bàn TP.HCM nói riêng. Qua 9 tháng năm 2024, dư nợ tín dụng bất động sản đạt 1,035 triệu tỉ đồng, tăng 7,22% so với cuối năm 2023 và tăng 11,9% so với cùng kỳ. Tốc độ tăng trưởng tín dụng bất động sản những tháng qua liên tục tăng và cao hơn mức tăng trưởng tín dụng chung (tín dụng chung trong 9 tháng tăng 5,83% so với cuối năm 2023).

Phân tích dòng chảy tín dụng đổ vào đâu, ông Nguyễn Đức Lệnh cho biết, nhà ở xã hội, nhà ở thương mại vẫn chiếm tỷ trọng cao, khoảng 57% tổng dư nợ bất động sản. Cho vay phát triển hạ tầng khu công nghiệp, khu chế xuất; cho vay xây dựng văn phòng, cao ốc; xây dựng nhà hàng, khách sạn khu du lịch... đều đạt tốc độ tăng trưởng khá. Trong đó dư nợ cho vay phát triển hạ tầng khu công nghiệp, khu chế xuất; cho vay văn phòng cao ốc có tốc độ tăng cao.

Tín dụng bất động sản hiện đang chiếm từ 20 - 21% tổng dư nợ của nền kinh tế. Ảnh: TL.

Động lực nào cho tín dụng bất động sản?

Đây là diễn biến khá bất ngờ, khi đặt trong bối cảnh nền kinh tế vẫn đang chưa hết ảm đạm, thị trường bất động sản vẫn ít nhiều còn trầm lắng và chưa thể phục hồi về lại mức sôi động như những năm trước đây. Trước đó trong năm 2023, tăng trưởng tín dụng bất động sản là 11.8%, thấp hơn mức tăng trưởng chung là 13.8%.

Các chuyên gia cho rằng, đầu tiên là mặt bằng lãi suất cho vay hiện nay vẫn đang thấp, hiện lãi suất cho vay mua nhà ưu đãi đã giảm chỉ còn 5-6%/ năm ở một số nhà băng, do đó có lẽ đã kích thích nhu cầu vay mua nhà mạnh mẽ hơn.

Ngoài ra, trong bối cảnh giá nhà chung cư có dấu hiệu "lên đồng" thời gian qua, nhiều người có kế hoạch mua nhà có lẽ cũng đã “sốt ruột” và quyết định nhanh chóng vay thêm ngân hàng để xuống tiền, với lo ngại giá sẽ còn tiếp tục tăng cao hơn nữa trong giai đoạn tới. Thực tế cho thấy nhiều môi giới bất động sản trong quá trình tư vấn cho khách hàng đều thúc giục, cảnh báo người mua nhà về việc nếu không mua ngay thì chung cư sẽ tăng giá, dẫn đến mức giá giao dịch bị đẩy lên khá cao so với giá trị thực.

Còn theo nhận định của Bộ Xây dựng, việc giá nhà ở chung cư tăng cục bộ tại một số địa phương lớn như Hà Nội, TP.HCM... là do nguồn cung mới tiếp tục hạn chế, số lượng các dự án mới mở bán không nhiều. Sự khan hiếm về nguồn cung nhà ở phân khúc trung cấp và bình dân trong thời gian qua đã góp phần tác động làm tăng giá bán tại các dự án, cũng như không loại trừ khả năng do tình trạng "thổi giá" của giới đầu cơ. Việc có chủ đầu tư gần đây hủy hợp đồng đặt mua dự án của hàng trăm khách hàng và chấp nhận trả lãi phạt, vì mặt bằng giá mới đã tăng vọt so với giai đoạn trước, phần nào phản ánh sức nóng của thị trường căn hộ.

Đặc biệt, đề xuất đánh thuế bất động sản thứ 2 được nhắc lại gần đây có lẽ cũng ảnh hưởng đến tâm lý của các nhà đầu tư, khiến nhiều người quyết định mua sớm và tăng cường lướt sóng nhiều hơn, nếu chẳng may đề xuất này được luật hóa chính thức trong thời gian tới. Điều này cũng có thể góp phần đẩy nhu cầu vay mua nhà tăng mạnh hơn so với trước.

TS. Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng dự báo sang năm 2025, thị trường bất động sản sẽ sôi động hơn năm 2024, nên kỳ vọng tăng trưởng tín dụng cũng sẽ tăng trưởng tốt hơn. Thêm vào đó, giá nhà đất ở mức cao và chưa kể bảng giá đất tại TP.HCM hiện nay tăng lên. Điều này sẽ phần nào thúc đẩy tăng trưởng tín dụng nói chung, tín dụng bất động sản nói riêng gia tăng trong thời gian tới. Chưa kể, đa số tài sản thế chấp cho các khoản vay hiện nay là bất động sản. Khi Ngân hàng thẩm định tài sản và cấp hạn mức cho vay thì mức tín dụng cũng cao hơn trước khi giá đất tăng lên.

"Tuy nhiên, tín dụng bất động sản hiện đang chiếm từ 20-21% tổng dư nợ của nền kinh tế, theo tôi là đã ở mức cao, một số nước duy trì ở tỷ lệ từ 10-15% là hợp lý", ông Hiếu nhận định.

Đáng lưu ý, dư nợ tín dụng bất động sản tăng trưởng tập trung vào phía cung của thị trường là các chủ đầu tư, trong khi tăng trưởng ở phía cầu là người mua nhà thấp hơn rất nhiều, có thể dẫn đến những rủi ro tiềm ẩn. Vì cung tiếp tục ngày càng gia tăng nhưng sức cầu tiêu thụ vẫn yếu, các khoản vay cho các nhà phát triển dự án cũng như các khoản nợ được tái cơ cấu sẽ có nguy cơ trở thành nợ xấu trong tương lai là điều cần phải tính tới.

Nhìn lại bài học từ những cơn sốt bất động sản trước đây, khi đã từng dẫn đến nợ xấu tăng cao. Để giảm thiểu rủi ro, bên cạnh việc hỗ trợ người dân và doanh nghiệp tiếp cận tín dụng, cần phát triển các kênh huy động vốn khác như trái phiếu doanh nghiệp và tập trung vào quản lý rủi ro trong tín dụng bất động sản.

Rõ ràng, đi kèm với sự gia tăng này là những lo ngại về tính ổn định của thị trường. Việc các ngân hàng đẩy mạnh cho vay có thể dẫn đến rủi ro tín dụng cao, đặc biệt trong bối cảnh thị trường bất động sản vẫn còn nhiều biến động. Do đó, cần phải có những biện pháp quản lý hiệu quả và đồng bộ từ cả nhà nước và các doanh nghiệp. Chỉ khi đó, thị trường bất động sản mới có thể phát triển ổn định và mang lại lợi ích cho toàn xã hội.