SSI Research vừa có báo cáo dòng vốn toàn cầu và Việt Nam trong đó nhấn mạnh quỹ cổ phiếu toàn cầu tích cực trong nửa cuối tháng 9 nhờ động thái nới lỏng từ Fed và các Ngân hàng trung ương khác. Tại Việt Nam, dòng vốn bắt đầu quay xe mua trở lại trong tuần cuối của tháng 9.

DÒNG VỐN VÀO QUỸ CỔ PHIẾU TĂNG TỐC NHỜ FED HẠ LÃI SUẤT

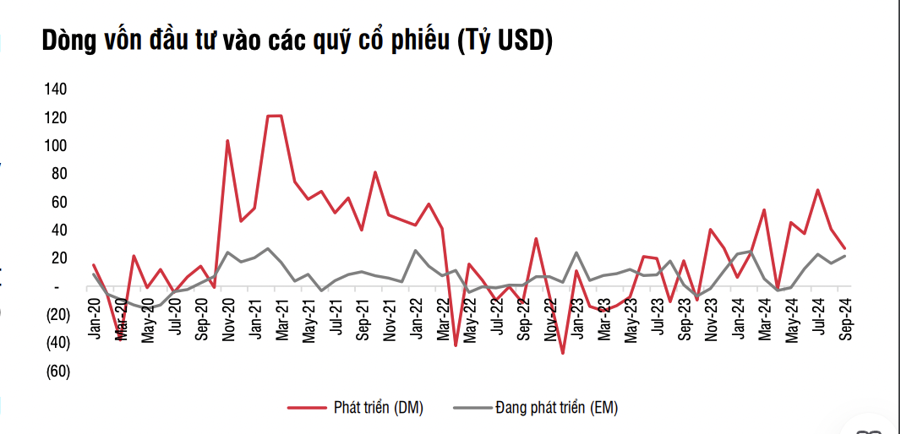

Sau nửa đầu tháng 9 thận trọng nhằm chờ đợi kết quả cuộc họp chính sách FOMC tháng 9, dòng tiền vào các quỹ cổ phiếu tăng tốc trở lại trong nửa cuối tháng khi tâm lý đầu tư chuyển hướng tích cực nhờ động thái nới lỏng từ Fed hay các NHTW lớn khác. Chốt tháng dòng tiền vào các quỹ cổ phiếu vào ròng 48,2 tỷ USD, theo số liệu từ SSI Research.

Tương tự, nhu cầu phân bổ vào các quỹ trái phiếu vẫn duy trì đà tích cực trong tháng 9 khi lo ngại về suy thoái vẫn hiện hữu và có những biến động mạnh trên thị trường cổ phiếu vào đầu tháng 9. Dòng tiền vào quỹ thị trường tiền tệ cũng tăng mạnh trong nửa đầu tháng 9 và hạ nhiệt dần trong tuần cuối tháng khi Fed có động thái cắt giảm lãi suất mạnh mẽ.

Kết tháng, quỹ trái phiếu và thị trường tiền tệ lần lượt vào ròng 57,6 tỷ USD và 203 tỷ USD.

Tính chung trong 9 tháng năm 2024, dòng tiền vào các tài sản tài chính đều duy trì nhịp độ vào ròng tích cực, với giá trị đạt 421,4 tỷ USD cho Quỹ cổ phiếu, 478 tỷ USD cho Quỹ trái phiếu và 650,3 tỷ USD cho Quỹ thị trường tiền tệ.

Nhận định về dòng tiền vào các quỹ cổ phiếu toàn cầu, theo SSI Research tâm lý đầu tư vào các quỹ cổ phiếu ở trạng thái tích cực hơn sau động thái từ Fed và số liệu kinh tế Mỹ đang nghiêng nhiều ở kịch bản “hạ cánh mềm” hay những biện pháp kích cầu mạnh mẽ từ phía Trung Quốc. Dòng tiền vào các quỹ cổ phiếu nhiều khả năng ghi nhận sự bứt phá trong tháng 10 nếu kết quả kinh doanh quý 3 của doanh nghiệp đạt hoặc vượt kỳ vọng. Tuy nhiên, biến động chính trị Trung Đông và bầu cử tại Mỹ cũng giúp cho dòng tiền vào quỹ trái phiếu duy trì nhịp độ khả quan.

Trong tháng 9, dòng vốn vào thị trường phát triển không có nhiều sự khác biệt so với thị trường đang phát triển. Dòng vốn vào quỹ cổ phiếu thị trường phát triển (DM) vào ròng 26,8 tỷ USD, tập trung vào nửa cuối tháng. Tính chung 9 tháng, dòng vốn giải ngân 300 tỷ USD vào quỹ thị trường phát triển, trong đó thị trường Mỹ tiếp tục thu hút dòng tiền (+24,5 tỷ USD và 249 tỷ USD cho 9 tháng) nhưng giảm 16% so với tháng trước. Độ rộng thị trường được cải thiện và nhóm các cổ phiếu chu kỳ (như bất động sản, bán lẻ và truyền thông) ghi nhận dòng tiền phân bổ tích cực hơn so với nhóm công nghệ.

Dòng vốn vào cổ phiếu thị trường đang phát triển (EM) tích cực nhờ đồng USD suy yếu và động thái nới lỏng từ Trung Quốc. Dòng vốn tăng mạnh lên 21,4 tỷ trong tháng 9. Phần lớn dòng tiền là từ các quỹ ETF phân bổ vào thị trường Trung Quốc (+15,5 tỷ USD), tập trung vào nửa cuối tháng và các quỹ chủ động cũng đã bắt đầu có tín hiệu giải ngân trong những ngày cuối tháng 9.

Thị trường Ấn Độ vẫn ghi nhận vào ròng tháng thứ 18 liên tiếp và đáng chú ý, dòng tiền tiếp tục tín hiệu bắt đầu quay trở lại khu vực Đông Nam Á, với điểm sáng ở Indonesia (+51,5 triệu USD) và Malaysia (+24,5 triệu USD).

Dòng tiền vào các quỹ cổ phiếu vẫn được kỳ vọng tích cực trong tháng 10 khi quý 4 thường là quý có kết quả tích cực trên thị trường cổ phiếu. Tuy nhiên, biến động về bầu cử và tỷ trọng phân bổ cổ phiếu của khách hàng tổ chức và khách hàng cá nhân ở Mỹ đều đang cao hơn mức trung bình dài hạn tiềm ẩn rủi ro đảo chiều ở thị trường Mỹ trong trường hợp kết quả kinh doanh Quý 3 kém tích cực trong khi điểm sáng sẽ đến từ các thị trường đang phát triển có câu chuyện riêng biệt và định giá hấp dẫn.

DÒNG VỐN ĐẢO CHIỀU VÀO VIỆT NAM

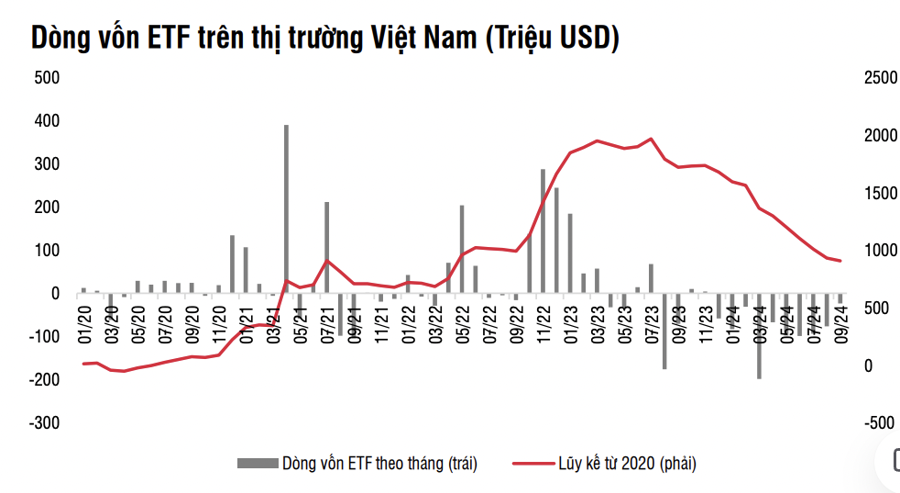

Tại Việt Nam, các quỹ ETF duy trì đà rút vốn liên tục từ đầu năm, tuy nhiên quy mô rút vốn tiếp tục thu hẹp. Giá trị rút vốn trong tháng 9 ghi nhận ở mức -713 tỷ đồng, là mức thấp nhất kể từ đầu năm. Tính từ đầu năm, các quỹ ETF đã rút ròng tổng cộng 20,93 nghìn tỷ, tương đương -27,6% tổng tài sản vào cuối năm 2023, đưa tổng tài sản các quỹ ETF về 60,8 nghìn tỷ đồng.

Áp lực rút vốn vẫn tập trung nhiều nhất ở quỹ Fubon (-627 tỷ), quỹ này đã bị rút ròng -5,1 nghìn tỷ kể từ đầu năm 2024. Bên cạnh đó, các quỹ DCVFM VN30 (-195 tỷ), VanEck (-109 tỷ) và SSIAM VNFIN Lead (-26 tỷ) tiếp tục bị rút ròng nhưng với quy mô giảm dần.

Ở chiều ngược lại, xu hướng tích cực xuất hiện ở quỹ DCVFM VNDiamond khi quỹ này ghi nhận dòng vốn vào ròng +231 tỷ lần đầu tiên sau 9 tháng rút ròng với tổng giá trị -10,25 nghìn tỷ. Bên cạnh đó, quỹ KIM Growth VN30 (+88 tỷ) duy trì dòng vốn vào tích cực.

Các quỹ chủ động vẫn duy trì trạng thái bán ròng trong tháng 9, với tốc độ hạ nhiệt hơn nhiều so với tháng 8. Đáng chú ý, dòng tiền từ các quỹ chủ động chỉ đầu tư vào Việt Nam đã bắt đầu quay trở lại trong tuần cuối tháng 9 với xu hướng mạnh mẽ từ nhóm quỹ Thái Lan. Tính tổng chung, các quỹ chủ động chỉ đầu tư vào Việt Nam đã rút ròng khoảng 320 tỷ đồng trong tháng 9 (thấp hơn so với mức 600 tỷ trong tháng 8).

Xu hướng tích cực trên cũng tương đồng với trạng thái mua/bán ròng của khối ngoại trên thị trường, khi khối ngoại mua ròng khoảng 1 nghìn tỷ đồng trên kênh khớp lệnh trên sàn HOSE.

Thông thường, dòng tiền của quỹ đầu tư vào thị trường cổ phiếu Việt Nam sẽ có độ trễ so với các nước khác trong khu vực và với xu hướng vào ròng ở Malaysia và Indonesia, SSI kỳ vọng các quỹ chủ động sẽ tiếp tục xu hướng phân bổ tỷ trọng vào Việt Nam trong thời gian tới.

Điểm sáng trong tháng 9 là Bộ Tài chính đã chính thức ban hành Thông tư sửa đổi 4 thông tư liên quan đến nhà đầu tư tổ chức nước ngoài có thể giao dịch mua cổ phiếu không yêu cầu có đủ tiền và lộ trình công bố thông tin bằng tiếng Anh. Đây sẽ là cơ sở để FTSE Russell đánh giá tích cực trong kỳ công bố vào đầu tháng 10. Sản phẩm này cũng giúp các Quỹ đầu tư nước ngoài có thể chủ động dòng tiền và từ đó cải thiện thanh khoản giao dịch.