Chứng khoán MBS vừa đưa ra ước tính về lợi nhuận doanh nghiệp quý 3/2024 trong đó dự báo hai nhóm ghi nhận tăng trưởng quán quân là bán lẻ và năng lượng với mức tăng lần lượt 381% và 321% so với cùng kỳ.

Cụ thể, với nhóm bán lẻ, trong tháng 7 và tháng 8 , PMI duy trì trên mức 52.4 cho thấy phần nào các đơn hàng mới ở khu vực sản xuất đã có sự cải thiện đáng kể. Do vậy, kỳ vọng Q3/2024, sự phục hồi về tiêu dùng các ngành hàng sẽ có sự cải thiện tốt hơn 6 tháng năm 2024 khi sự lan tỏa chung của khu vực sản xuất đã bắt đầu có sự tác động tích cực đến thu nhập của người lao động.

Q3/2024 sẽ là giai đoạn mở rộng của các nhà bán lẻ sau một thời gian dài đi ngang nhằm bảo vệ thị phần, trong bối cảnh sức tiêu dùng chung vẫn còn yếu. Các doanh nghiệp đã dần mở mới cửa hàng thêm để tiếp cận đến các tệp khách hàng tiềm năng với mục tiêu mở rộng tệp khách hàng mới, tăng độ phủ sóng trên toàn quốc.

Tuy nhiên ngành hàng bán lẻ điện tử tiêu dùng vẫn đang giảm dần số cửa hàng vật lí khi nhu cầu chung có sự sụt giảm rất mạnh trong năm 2023, do đó các nhà bán lẻ vẫn đang tái cấu trúc kinh doanh nhằm tối ưu chi phí, cải thiện lợi nhuận.

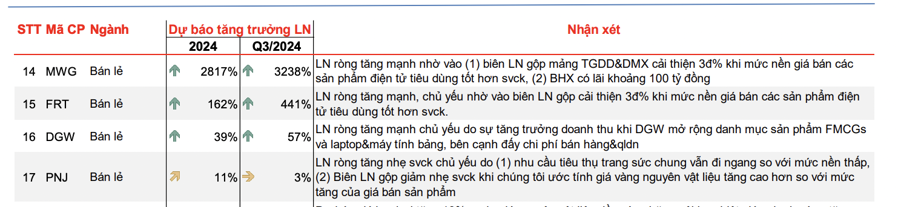

MWG lợi nhuận được dự báo ròng tăng mạnh trong quý 3 đạt 3238% nhờ vào biên lợi nhuận gộp mảng Thế giới di động và Điện máy xanh cải thiện 3 điểm % khi mức nền giá bán các sản phẩm điện tử tiêu dùng tốt hơn so với cùng kỳ, Bách hóa xanh có lãi khoảng 100 tỷ đồng.

FRT lợi nhuận ròng ước tính tăng 441% chủ yếu nhờ vào biên lợi nhuận gộp cải thiện 3 điểm % khi mức nền giá bán các sản phẩm điện tử tiêu dùng tốt hơn so với cùng kỳ.

DGW lợi nhuận ròng tăng mạnh chủ yếu do sự tăng trưởng doanh thu khi DGW mở rộng danh mục sản phẩm FMCGs và laptop&máy tính bảng, bên cạnh đấy chi phí bán hàng và quản lý doanh nghiệp.

Trong khi PNJ yếu hơn với mức tăng 3% chủ yếu do nhu cầu tiêu thụ trang sức chung vẫn đi ngang so với mức nền thấp, Biên lợi nhuận gộp giảm nhẹ so với cùng kỳ khi ước tính giá vàng nguyên vật liệu tăng cao hơn so với mức tăng của giá bán sản phẩm.

Với ngành điện, lợi nhuận được hỗ trợ từ tỷ giá giảm và thủy điện tích cực. Tính đến ngày 25/9/2024, tỷ giá USD/VND đã giảm 3,5% so với cuối Q2/2024 trong khi cơ cấu vốn vay của các doanh nghiệp ngành điện được tài trợ một phần bằng đồng USD, do đó các doanh nghiệp điện sẽ có thể ghi nhận lãi tỷ giá trong quý này, đặc biệt là PC1, PGV.

Về hoạt động kinh doanh cốt lõi, nhu cầu điện tính đến hết T8/24 tăng 12% so với cùng kỳ, cao hơn kế hoạch của Bộ Công thương từ đầu năm là 9%, hỗ trợ huy động các nhà máy điện. Trong bối cảnh mưa nhiều trên toàn quốc và thủy văn thuận lợi, nhóm thủy điện dự kiến có triển vọng tích cực nhất trong Q3/24.

Tính trong T7-T8, sản lượng thủy điện đã tăng ~39% so với cùng kỳ, theo đó các doanh nghiệp thủy điện đều sẽ hưởng lợi trong giai đoạn này, tuy nhiên các doanh nghiệp sở hữu thủy điện nhỏ như PC1, HDG sẽ có lợi thế hơn do ít bị ảnh hưởng bởi giá huy động giảm.

Đối với nhóm nhiệt điện, sản lượng huy động đi ngang so với cùng kỳ và giảm mạnh so với Q2/24 do Việt Nam đã đi qua đợt cao điểm nắng nóng, dự kiến xu hướng huy động thấp có thể kéo dài hết Q3 và chỉ cải thiện từ Q4 khi thủy điện hết mùa mưa tại khu vực miền Nam do đó, nhóm nhiệt điện có thể sẽ duy trì mức nền lợi nhuận khá thấp trong giai đoạn này.

Về mặt chính sách, trong thời gian tới dự kiến Nghị định về khuyến khích phát triển điện mặt trời mái nhà sẽ được ban hành, trong khi đó, luật điện lực sửa đổi và các chính sách quan trọng như chính sách giá năng lượng tái tạo vẫn đang bỏ ngỏ về thời điểm ban hành.

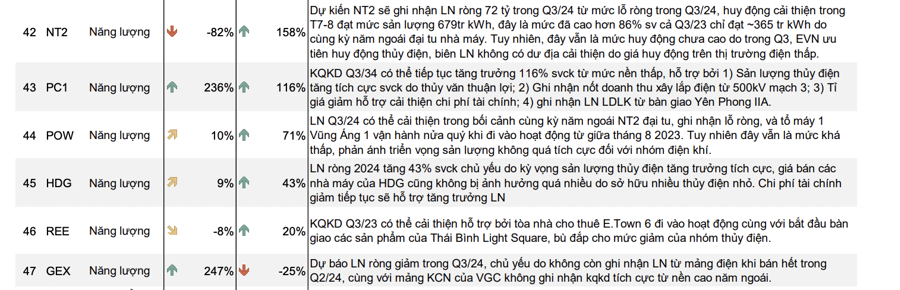

MBS dự báo NT2 sẽ ghi nhận lợi nhuận ròng 72 tỷ trong Q3/2024 tăng 158% từ mức lỗ ròng trong Q3/2024, huy động cải thiện trong T7-8 đạt mức sản lượng 679tr kWh, đây là mức đã cao hơn 86% so với cả Q3/2023 chỉ đạt ~365 tr kWh do cùng kỳ năm ngoái đại tu nhà máy. Tuy nhiên, đây vẫn là mức huy động chưa cao do trong Q3, EVN ưu tiên huy động thủy điện, biên lợi nhuận không có dư địa cải thiện do giá huy động trên thị trường điện thấp.

PC1 dự kiến kết quả kinh doanh Q3/34 có thể tiếp tục tăng trưởng 116% so với cùng kỳ từ mức nền thấp, hỗ trợ bởi sản lượng thủy điện tăng tích cực so với cùng kỳ do thủy văn thuận lợi; 2) Ghi nhận nốt doanh thu xây lắp điện từ 500kV mạch 3; 3) Tỉ giá giảm hỗ trợ cải thiện chi phí tài chính; 4) ghi nhận lợi nhuận liên doanh liên kết từ bàn giao Yên Phong IIA.