Ngày 2/4/2025, chính quyền tổng thống Trump - đối tác xuất khẩu lớn nhất của Việt Nam, đã bất ngờ công bố các biện pháp thuế quan mới với phạm vi rộng và mức độ nghiêm trọng vượt xa kỳ vọng của thị trường. Tuy nhiên, đến ngày 9/4, chính quyền đã quyết định tạm dừng phần lớn các mức thuế quan đối ứng cụ thể theo từng quốc gia trong vòng 90 ngày nhằm tạo dư địa đàm phán và giảm căng thẳng.

Dù vậy, xu hướng chung của chính sách thuế quan vẫn được nhận định khá rõ ràng: các mức thuế cao hơn đáng kể so với giai đoạn trước sẽ tiếp tục được áp dụng, với mức tối thiểu là 10%. Các quốc gia châu Á như Việt Nam, Malaysia, Đài Loan, Thái Lan và Singapore có mức độ phụ thuộc lớn vào xuất khẩu, đặc biệt là tỷ trọng xuất khẩu sang Mỹ cao, sẽ chịu ảnh hưởng không nhỏ từ các động thái thuế quan của chính quyền Mỹ.

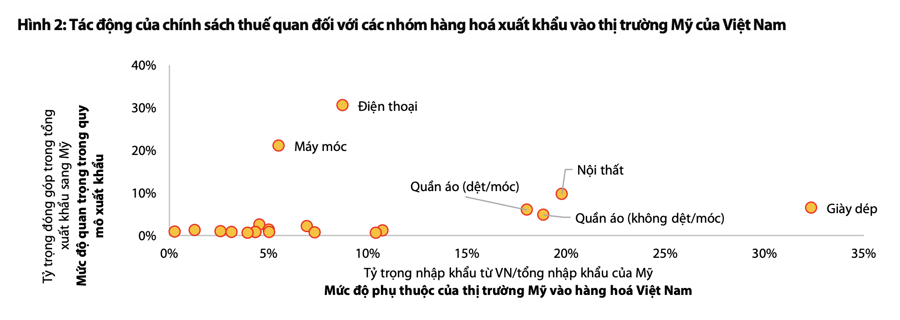

Theo đánh giá của Chứng khoán Rồng Việt, các công ty Khu công nghiệp – với khách hàng chính là các doanh nghiệp FDI – sẽ chịu ảnh hưởng trực tiếp (trong trung hạn), trong kịch bản thuế đối ứng được áp ở mức cao (trên 20%), đặc biệt là với những ngành hàng chiếm tỷ trọng cao trong cơ cấu xuất khẩu của Việt Nam (điện thoại, máy móc, hàng dệt may,…).

Xu hướng chuyển dịch nhà máy sản xuất và chuỗi cung ứng đi kém (bắt đầu từ 2017 – giai đoạn thương chiến Mỹ Trung lần 01) sẽ có rủi ro bị trì hoãn; các doanh nghiệp FDI sẽ có xu hướng chờ đợi quyết định cuối cùng về chính sách thuế quan dự kiến trong nửa cuối 2025, trước khi có quyết định về việc chọn vị trí thuê đất để đặt nhà máy.

Trong kịch bản tiêu cực nhất, Việt Nam tiếp tục bị áp mức thuế quan cao hơn các quốc gia trong khu vực ASEAN, VDSC cho rằng dòng vốn FDI sẽ bị ảnh hưởng mạnh, và giá trị FDI đăng ký có thể suy giảm về tương đương giai đoạn 2013-2016, khi thương chiến bắt đấu, và Việt Nam được chú ý tới như một địa điểm phù hợp để dịch chuyển chuỗi sản xuất, tương đương mức suy giảm 30% về giá trị.

Tuy nhiên, sẽ có những triển vọng tốt hơn so với kịch bản này, nhờ những lợi thế đến từ Chính phủ Việt Nam đang có những nỗ lực để có kết quả đàm phán tốt hơn với chính phủ Hoa Kỳ, với việc cam kết giảm thuế nhập khẩu hàng Mỹ về 0%; Chủ động giảm thâm hụt thương mại với Mỹ thông qua việc ký kết các thoả thuận trong lĩnh vực hàng không, năng lượng và an ninh quốc phòng. Đòn bẩy thương lượng lớn nhất của Việt Nam có lẽ là vị thế địa chính trị quan trọng trong bối cảnh thương chiến Mỹ - Trung ngày càng căng thẳng.

Về phía doanh nghiệp FDI, ngoài chọn Việt Nam như một hub sản xuất – thay thế Trung Quốc – họ cũng chú ý tới thị trường tiêu dùng nội địa, khi Việt Nam là Quốc gia có tăng trưởng GDP cao – so với các quốc gia trong khu vực ASEAN; Việt Nam vẫn đang trong thời kỳ “cơ cấu dân số vàng” – đi cùng nhu cầu tiêu thụ hàng hóa cao.

Vì vậy, kỳ vọng họ vẫn sẽ duy trì kế hoạch mở rộng sản xuất tại Việt Nam, nhưng sẽ thận trọng hơn và đa dạng hóa thị trường tiêu thụ sản phẩm

Về phía doanh nghiệp Khu công nghiệp, một số doanh nghiệp Khu công nghiệp đã hướng tới thu hút FDI có hàm lượng công nghệ cao lĩnh vực ít chịu ảnh hưởng của chính sách thuế quan, tránh phụ thuộc vào dòng vốn FDI sản xuất và gia công đơn thuần.

Trong khi đó, theo nhận định của Chứng khoán KBSV, ngắn hạn giai đoạn 2025 - 2026, các doanh nghiệp FDI có xu hướng tạm dừng việc giải ngân cho các dự án xây dựng nhà máy mới đã đăng ký trước đó.

Trong dài hạn, kỳ vọng dòng vốn FDI giải ngân có thể phục hồi và được bù đắp bởi các doanh nghiệp FDI nhắm đến thị trường xuất khẩu ngoài Mỹ, nhờ

Việt Nam vẫn duy trì lợi thế về lực lượng nhân công giá rẻ, vị trí thuận lợi cho việc giao thương, các chính sách thu hút vốn FDI… Mặc dù vậy, các doanh nghiệp này vẫn sẽ có xu hướng tạm thời ngừng mở rộng đầu tư tại Việt Nam từ 1 – 2 năm tới, do công suất dư thừa từ phần sản lượng phục vụ cho thị trường Mỹ và cần thêm thời gian để dịch chuyển đơn hàng sang thị trường khác.

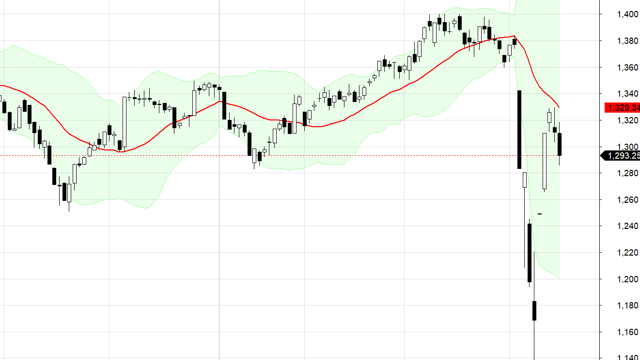

Trên thị trường, so với phiên ngày 2/4, cổ phiếu nhóm bất động sản khu công nghiệp vẫn đang giảm rất sâu và mới phục hồi khoảng 3 – 5% so với đáy.

KBSV cho rằng hầu hết các doanh nghiệp Bất động sản Khu công nghiệp đang có mức định giá P/B thấp hơn mức trung bình 5 năm. Các cổ phiếu đang có mức định giá hấp dẫn, tuy nhiên, nhà đầu tư nên thận trọng vì các doanh nghiệp Bất động sản Khu công nghiệp chịu ảnh hưởng tiêu cực trực tiếp khi Chiến tranh thương mại 2.0 leo thang căng thẳng, tạo ra những rủi ro đáng kể đến hoạt động kinh doanh và kết quả lợi nhuận của doanh nghiệp trong 2025.