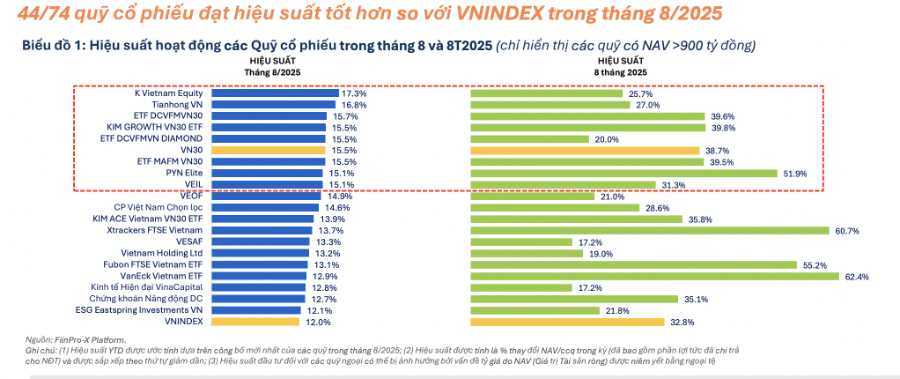

Có 44/74 quỹ cổ phiếu đạt hiệu suất tốt hơn so với VN-Index trong tháng 8/2025, theo thống kê của FiinGroup.

Trong tháng 8/2025, nhóm quỹ cổ phiếu đạt mức sinh lời bình quân khoảng 12,9%, trong đó 44/74 quỹ ghi nhận hiệu suất vượt trội so với VN-Index tăng 12%.

Dẫn đầu là quỹ ngoại K Vietnam Equity tăng 17,3% nhờ danh mục tập trung vào nhóm cổ phiếu vốn hóa lớn, đặc biệt là Ngân hàng – ngành tăng giá mạnh thứ 2 sau Chứng khoán trong tháng 8/2025. Tuy nhiên, quỹ đến từ Thái Lan này ghi nhận quy mô rút ròng gần 1,6 nghìn tỷ đồng trong cùng tháng – cao nhất trong 2 năm gần đây.

Ngoài ra, các quỹ ETF mô phỏng VN30 và VNDiamond cũng đạt hiệu suất cao 15%-16%.

Cùng xu hướng với VN-Index, tháng 8/2025 đánh dấu tháng thứ tư liên tiếp nhóm quỹ cổ phiếu ghi nhận hiệu suất dương, nâng mức tăng trưởng lũy kế 8 tháng 2025 bình quân đạt 23,8%, vượt xa so với cùng kỳ 2024 (+15,7%).

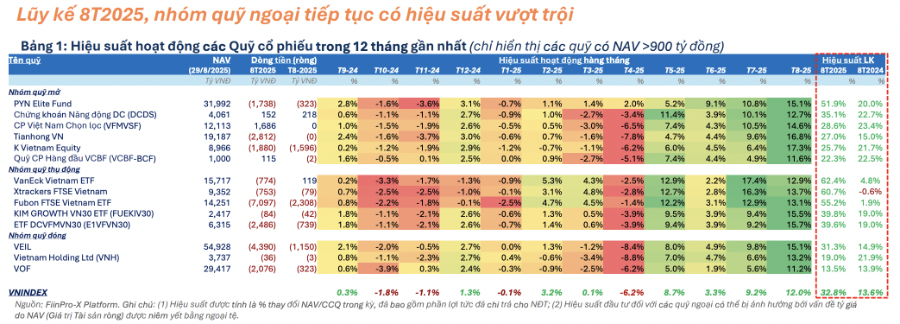

Nhóm quỹ ngoại tiếp tục dẫn dắt, bao gồm VanEck Vietnam ETF +62,4%, xtrackers FTSE Vietnam +60,7%, PYN Elite +51,9%, và Fubon FTSE Vietnam ETF +55,2%. Riêng với quỹ VEIL, hiệu suất 8 tháng năm 2025 đạt 31,3%, cao gấp đôi so với cùng kỳ 2024 (+14,9%), nhờ danh mục tập trung vào các ngành dẫn dắt đà tăng của thị trường như Ngân hàng, Bất động sản, Thép và Bán lẻ.

Tuy nhiên, bất chấp hiệu suất khả quan, xu hướng rút ròng vẫn hiện hữu và có dấu hiệu gia tăng ở phần lớn các quỹ ngoại này trong tháng 8 vừa qua.

Ở nhóm quỹ nội, đáng chú ý là quỹ Chứng khoán Năng động DC (DCDS) và quỹ ETF DCVFMVN30 (E1VFVN30), cùng do Dragon Capital quản lý, nằm trong số ít quỹ (8/74 quỹ cổ phiếu) duy trì hiệu suất cao hơn VN-Index và VN30 trong 4 tháng liên tiếp từ tháng 5 đến tháng 8/2025.

Với nhóm trái phiếu, mặc dù đa số quỹ trái phiếu vẫn duy trì hiệu suất cao hơn lãi suất tiết kiệm, song có tới 16/23 quỹ ghi nhận mức sinh lời trong tháng 8/2025 thấp hơn so với tháng 7, bao gồm nhiều quỹ quy mô NAV lớn hơn 1 nghìn tỷ đồng như ABBF, DCIP, DCBF và Bảo Thịnh Vinawealth.

Ngược lại, quỹ Đầu tư TP Techcom (TCBF) có cải thiện đáng kể với hiệu suất tháng 8 đạt 0,54% – mức cao nhất trong ba tháng gần đây, nhưng vẫn thấp hơn hiệu suất bình quân tháng của năm 2024 (+1,1%). Một số quỹ trái phiếu quy mô nhỏ hơn cũng có tín hiệu tích cực, bao gồm Quỹ TP SSI (SSIBF), Quỹ TP VCBF (VCBF-FIF) và Quỹ TP Linh hoạt Mirae Asset Việt Nam (MAFF).

Trong 8 tháng năm 2025, nhóm quỹ trái phiếu đạt mức sinh lời bình quân 3,9%, thấp hơn so với cùng kỳ 2024 (+4,1%) khi chỉ có tới 14/23 quỹ ghi nhận hiệu suất thấp hơn cùng kỳ, nổi bật là TCBF (+3,6% với +11,1%). Ngược lại, chỉ có 8/23 quỹ có hiệu suất cải thiện, đáng chú ý là ABBF, DCIP và một số quỹ nhỏ như quỹ trái phiếu DFVN (DFVN-FIX), quỹ trái phiếu Pvcom (PVBF) và quỹ trái phiếu lợi tức cao HD (HDBOND).

Mức sinh lời lũy kế 8 tháng 2025 của nhóm quỹ trái phiếu vẫn cao hơn lãi suất tiết kiệm bình quân (3,05%). Đáng chú ý, có 8 quỹ duy trì mức sinh lời hàng tháng vượt lãi suất tiết kiệm trong suốt 8 tháng liên tiếp. Tiêu biểu là ABBF, DCIP, và DCBF. Cả ba quỹ trái phiếu này cùng ghi nhận dòng tiền vào ròng tích cực trong tháng 8 cũng như 8 tháng đầu năm 2025.

Nhóm quỹ Cân bằng đạt mức sinh lời bình quân 7,3% trong tháng 8/2025, cao hơn gấp đôi tháng 7 (+3,4%) và đạt mức cao nhất trong hơn 2 năm. Sự cải thiện diễn ra tại 11/12 quỹ, trong đó có các quỹ quy mô NAV trên 200 tỷ đồng như Tuệ Sáng Vinacapital (VIBF), Chiến Lược VCBF (VCBF-TBF), Manulife (MAFBAL) và Năng động Eastspring Investments VN (ENF). Đây là những quỹ có tỷ trọng cổ phiếu Ngân hàng chiếm ưu thế trong danh mục (35%-48%).

Lũy kế 8 tháng năm 2025, hiệu suất ở nhóm quỹ Cân bằng cũng vượt trội so với cùng kỳ năm 2024 tăng 12,7% so với +6,4%, chủ yếu ghi nhận ở nhóm quỹ quy mô nhỏ như quỹ CB Pvcom (PBIF), quỹ CB Linh hoạt Techcom (TCFF), và một số quỹ hưu trí như Thịnh An và Bổ sung Tự nguyện Phúc An.

Blog chứng khoán: Tiền nội đang phòng thủ

16:35, 19/09/2025

Quỹ giao dịch mạnh ngày tái cơ cấu, bán ròng hơn 3.000 tỷ

15:44, 19/09/2025

Tiền co lại, khối ngoại bán ròng 1.700 tỷ

20:58, 18/09/2025

Khối ngoại lại bán ròng 3.000 tỷ, cổ phiếu nào bị xả nhiều nhất?

Thanh khoản ba sàn hôm nay khớp lệnh 31.000 tỷ đồng. Nhà đầu tư nước ngoài bất ngờ quay trở lại bán ròng ồ ạt 2985.9 tỷ đồng, tính riêng giao dịch khớp lệnh thì họ bán ròng 2763.1 tỷ đồng.

Blog chứng khoán: Tiền nội đang phòng thủ

Ngay cả khi giao dịch của khối ngoại tăng vọt hôm nay thì thanh khoản cũng không thay đổi nhiều so với hôm qua, cho thấy mức độ sẵn sàng chấp nhận rủi ro của nhà đầu tư trong nước đang xuống thấp.

Quỹ giao dịch mạnh ngày tái cơ cấu, bán ròng hơn 3.000 tỷ

Nhờ hoạt động tái cân bằng danh mục của các quỹ ETF ngoại, phiên cuối tuần có sự gia tăng nhẹ thanh khoản so với hôm qua, nhưng vẫn ở mức rất thấp. VIC tăng cực mạnh 5,66% đem về gần 7,4 điểm cho VN-Index nhưng vẫn không đủ để giữ chỉ số này trên đường trung bình 20 phiên.

Chứng khoán Mỹ lập kỷ lục nhờ cổ phiếu Intel bùng nổ, giá dầu giảm vì mối lo kinh tế Mỹ

“Định giá cổ phiếu đang cao… nhưng thị trường đang tin là Fed còn cắt giảm lãi suất trong năm nay, nên rất khó để không mua cổ phiếu”, một nhà quản lý quỹ nói...

Giá vàng lao dốc phiên thứ hai liên tiếp vì nhà đầu tư chốt lời

Giá vàng thế giới tiếp tục giảm khá mạnh trong phiên giao dịch ngày thứ Năm (18/9), khi nhiều nhà đầu tư hiện thực hóa lợi nhuận đối với kim loại quý này sau cuộc họp của Cục Dự trữ Liên bang Mỹ (Fed)...

Sáu giải pháp phát triển nhanh và bền vững ngành năng lượng

Việt Nam đang đứng trước cơ hội lớn để phát triển năng lượng xanh, sạch nhằm đảm bảo an ninh năng lượng và phát triển bền vững. Ông Nguyễn Ngọc Trung chia sẻ với Tạp chí Kinh tế Việt Nam/VnEconomy về sáu giải pháp để phát triển nhanh và bền vững ngành năng lượng nói chung và các nguồn năng lượng tái tạo, năng lượng mới nói riêng…

Nhân lực là “chìa khóa” phát triển điện hạt nhân thành công và hiệu quả

Trao đổi với Tạp chí Kinh tế Việt Nam/VnEconomy, TS. Trần Chí Thành, Viện trưởng Viện Năng lượng nguyên tử Việt Nam, nhấn mạnh vấn đề quan trọng nhất khi phát triển điện hạt nhân ở Việt Nam là nguồn nhân lực, xây dựng năng lực, đào tạo nhân lực giỏi để tham gia vào triển khai, vận hành dự án...

Phát triển năng lượng tái tạo, xanh, sạch: Nền tảng cho tăng trưởng kinh tế trong dài hạn

Quốc hội đã chốt chỉ tiêu tăng trưởng kinh tế 8% cho năm 2025 và tăng trưởng hai chữ số cho giai đoạn 2026 – 2030. Để đạt được mục tiêu này, một trong những nguồn lực có tính nền tảng và huyết mạch chính là điện năng và các nguồn năng lượng xanh, sạch…

Nhà đầu tư điện gió ngoài khơi tại Việt Nam vẫn đang ‘mò mẫm trong bóng tối’

Trả lời VnEconomy bên lề Diễn đàn năng lượng xanh Việt Nam 2025, đại diện doanh nghiệp đầu tư năng lượng tái tạo nhận định rằng Chính phủ cần nhanh chóng ban hành các thủ tục và quy trình pháp lý nếu muốn nhà đầu tư nước ngoài rót vốn vào các dự án điện gió ngoài khơi của Việt Nam...

Tìm lộ trình hợp lý nhất cho năng lượng xanh tại Việt Nam

Chiều 31/3, tại Hà Nội, Hội Khoa học Kinh tế Việt Nam, Hiệp hội Năng lượng sạch Việt Nam chủ trì, phối hợp với Tạp chí Kinh tế Việt Nam tổ chức Diễn đàn Năng lượng Việt Nam 2025 với chủ đề: “Năng lượng xanh, sạch kiến tạo kỷ nguyên kinh tế mới - Giải pháp thúc đẩy phát triển nhanh các nguồn năng lượng mới”...

Đọc nhiều nhất