Techcombank sẽ làm mới mảng kinh doanh bancassurance như thế nào?

Sở hữu tệp gần 15 triệu khách hàng “chất lượng” và vị thế là một trong những ngân hàng cổ phần tư nhân hàng đầu Việt Nam và khu vực, Techcombank (HOSE: TCB) có thể sẽ chọn đối tác bảo hiểm xứng tầm để phát triển mảng kinh doanh bancassurance của mình hay có những khác biệt làm mới thị trường này?

Dư địa tăng trưởng mảng bancassurance rất lớn

Bancassurance là mô hình hợp tác phân phối sản phẩm bảo hiểm qua hệ thống ngân hàng, ra đời từ sớm ở các quốc gia phương Tây.

Tại Việt Nam, bancassurance khởi động từ 2001 nhưng cũng đã đạt nhiều thành quả. Năm 2022, tổng doanh thu phí qua kênh bancassurance hiện chiếm khoảng 20% tổng doanh thu phí của thị trường bảo hiểm nhân thọ.

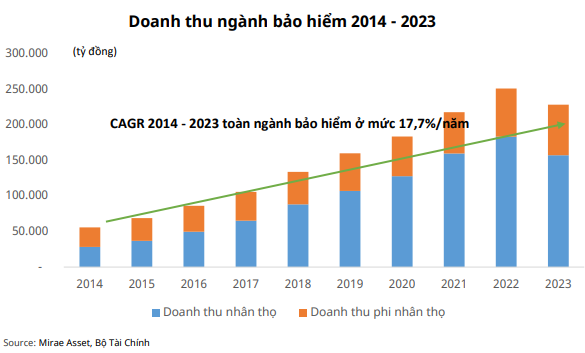

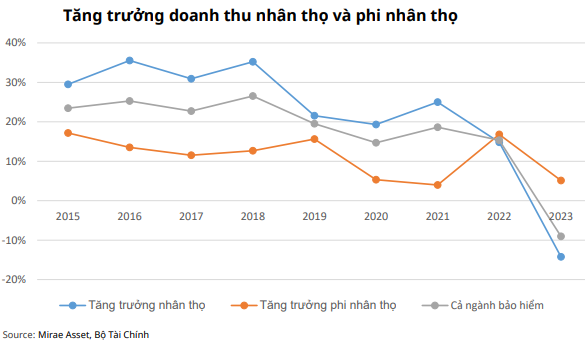

2022 có thể được xem là năm hoàng kim của thị trường này cho đến khi thị trường tài chính xuất hiện biến cố lớn. Doanh thu ngành bảo hiểm đã lần đầu tiên trong hơn 10 năm ghi nhận mức tăng trưởng âm trong năm 2023. Tốc độ tăng trưởng doanh thu từ kênh bảo hiểm của ngân hàng cũng theo đó suy giảm đáng kể.

Dù vậy, thị trường này vẫn có dư địa tăng trưởng rất lớn. Theo Báo cáo Nghiên cứu ngành bancassurance toàn cầu năm 2023 do MarketWatch công bố, quy mô thị trường bancassurance toàn cầu được định giá hơn 2.4 tỷ USD vào năm 2022 và dự kiến sẽ tăng trung bình 5.01% trong những năm tiếp theo, đạt hơn 3.2 tỷ USD vào năm 2028.

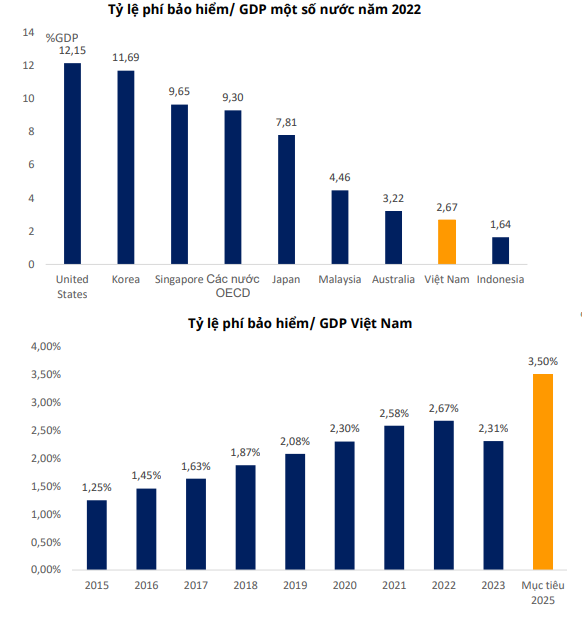

Tại Việt Nam, chỉ có 11-12% dân số Việt Nam tham gia mua bảo hiểm nhân thọ vào 2021, tỷ lệ này thấp hơn nhiều so với Malaysia (50%), Singapore (80%), và Mỹ (90%). Mức độ thâm nhập của mảng bảo hiểm nhân thọ khá thấp - chỉ chiếm khoảng 2% tổng GDP năm 2020, đạt 2.67% trong năm 2022 trước khi xuống mức 2.31% vào cuối 2023.

Nguồn: OECD, GSO, Mirae Asset

Kế hoạch tái cơ cấu kinh tế của Chính phủ giai đoạn 2021-2025 đặt ra 2 mục tiêu lớn liên quan đến sự phát triển của thị trường bảo hiểm. Đầu tiên phải kể đến mục tiêu 15% dân số sẽ tham gia mua bảo hiểm nhân thọ vào năm 2025 (so với năm 2021 chỉ đạt 11%). Thứ hai, tỷ lệ thâm nhập của tổng doanh thu phí bảo hiểm (GWM) nhân thọ và phi nhân thọ được kỳ vọng sẽ đạt 3.5% GDP vào năm 2025.

Theo thống kê của Tổ chức Hợp tác và Phát triển Kinh tế (OECD) vào năm 2022, tỷ lệ GWM tại các quốc gia phát triển như Mỹ có thể lên tới 12%. Một số quốc gia trong khu vực như Singapore, Malaysia cũng ghi nhận tỷ lệ này lần lượt là 9.65% và 4.46%. Như vậy cùng với triển vọng tăng trưởng kinh tế, những con số này hàm ý rằng vẫn có cơ hội tăng trưởng đầy tiềm năng cho ngành bảo hiểm Việt Nam nói chung và mảng bancassurance nói riêng.

TCB sẽ có các kịch bản nào cho mảng bảo hiểm?

Ngày 07/10/2024 vừa qua, Techcombank và Công ty Bảo hiểm Manulife Việt Nam cùng thông báo chính thức dừng hợp tác sau hơn 10 năm đồng hành.

Thông tin này được đưa ra trong bối cảnh thị trường bảo hiểm bước qua giai đoạn tái cấu trúc toàn diện. Với TCB, ngân hàng này sẽ có chiến lược gì cho mảng kinh doanh bancassurance trong thời gian tới, khi mảnh đất màu mỡ này vẫn còn nhiều dư địa cho tăng trưởng mạnh mẽ?

Đầu tiên, trong ngắn hạn, để phục vụ nhu cầu khách hàng không đứt quãng, nhà băng này có thể lựa chọn liên kết với một đối tác bảo hiểm khác. Điều này còn giúp ngân hàng có thêm nguồn thu bổ sung/thay thế tạm thời sau thời gian dừng hợp tác với Manulife. Với tên tuổi trên thị trường, TCB chắc chắn vẫn là cái tên được ông lớn trong ngành bảo hiểm muốn hợp tác.

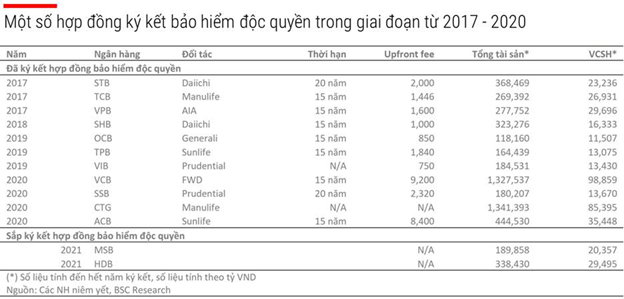

Trước đây, TCB ký hợp đồng phân phối bancassurance độc quyền (thời hạn 15 năm) với Manulife với phí trả trước khoảng 1.5 ngàn tỷ đồng - khá thấp so với các thỏa thuận được ký trong thời gian sau này. Vì vậy, ở phương diện nào đó, việc dừng hợp tác với Manulife có thể giúp TCB có nhiều toan tính hơn cho mảng kinh doanh này trong dài hạn với một đối tác “xứng tầm”.

Ở đây, cần nhìn vào sự khác biệt vị thế của TCB hiện tại và 10 năm trước - là một trong những ngân hàng cổ phần tư nhân hàng đầu Việt Nam và tham vọng hướng tới top đầu khu vực, bài toán lúc này là Ngân hàng sẽ lựa chọn ai trở thành đối tác mới trong ngành bảo hiểm để phát triển.

Nhìn vào giá trị phí trả trước của trường hợp cụ thể tại Việt Nam từ năm 2020 trở lại đây, việc TCB chọn một đối tác xứng tầm, phù hợp với vị thế để ký kết độc quyền có thể mang về khoản “phí lót tay” lên đến 10,000 tỷ đồng là điều hoàn toàn khả thi như một số ngân hàng ngang tầm đã có trong thời gian qua. Thậm chí khoản này có thể được ghi nhận ngay trong báo cáo tài chính cuối năm 2024 hoặc đầu năm sau nếu các thương vụ diễn ra nhanh.

Ngoài việc bắt đầu cân nhắc tìm đối tác mới phù hợp, theo giới phân tích, nhà băng này thời gian tới chắc chắc sẽ làm thị trường bất ngờ với một chiến lược mới theo hướng khác biệt ở mảng bancassurance. Việc nắm bắt cơ hội này sẽ giúp TCB tiếp tục bứt phá và dẫn dắt thị trường đầy tính cạnh tranh này.

* Techcombank có bị ảnh hưởng khi dừng hợp tác với Manulife?

Phương Châu

FILI