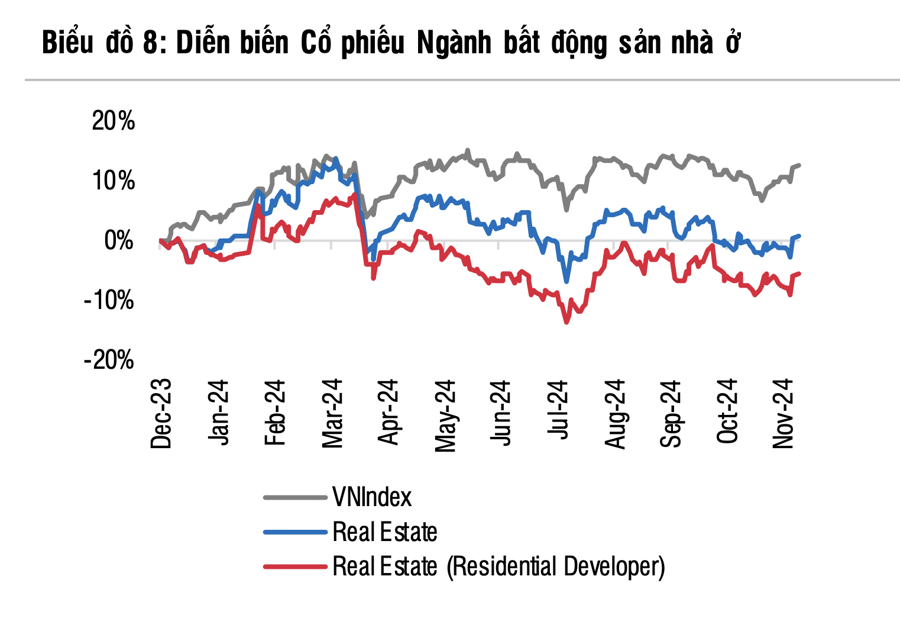

Tính đến ngày 9/12/2024, các cổ phiếu bất động sản nhà ở giảm 5,5%, mặc dù chỉ số VN-Index tăng 12,7%. Trong đó VHM giảm 6%, NLG giảm hơn 1%, nhiều cổ phiếu sát thương cao như NVL giảm 39%; NLG giảm hơn 1%; HTN giảm 33%; DXG giảm 14%; DIG giảm 28%; CEO giảm 37%; DRH giảm 62%; PDR giảm 19%. Ngược lại, hai cổ phiếu lội ngược dòng ngoạn mục gồm KDH tăng 25,29%; HDG tăng 21%.

Mức giảm của cổ phiếu bất động sản chủ yếu do thị trường vẫn ảm đạm sau khi đóng băng vào năm 2022-2023 và khủng hoảng trả nợ trái phiếu bất động sản.

Nhận định về triển vọng cổ phiếu bất động sản nhà ở trong năm 2025, SSI Research cho rằng về mặt định giá, hệ số P/B của ngành tiếp tục giảm từ 1,27x vào đầu năm xuống còn 1,08x vào cuối năm 2024 sau khi giảm trong suốt cả năm 2023. Mức này khá hấp dẫn cho việc nắm giữ dài hạn, vì thị trường bất động sản dự kiến sẽ tiếp tục tăng trưởng trong năm 2025.

Xét đến triển vọng kinh tế vĩ mô lạc quan hơn và nguồn cung mới dự kiến tăng cao hơn sau khi hoàn tất các thủ tục pháp lý, kỳ vọng ngành bất động sản nhà ở sẽ tăng trưởng tốt hơn trong năm 2025. Do đó, SSI khuyến nghị tăng tỷ trọng đối với ngành.

Các chủ đầu tư tận dụng điều kiện thị trường tốt hơn đều tiến hành mở bán giúp tăng cung trên cả nước trong năm 2025.

Với môi trường lãi suất cho vay ổn định và thấp, các luật đất đai mới có hiệu lực, Chính phủ hỗ trợ tăng nguồn cung như hỗ trợ thúc đẩy tính tiền sử dụng đất hoặc ban hành nghị quyết thí điểm chuyển đổi đất không phải đất ở thành dự án thương mại, và nền kinh tế tiếp tục tăng trưởng tốt, thị trường bất động sản được dự báo sẽ phục hồi mạnh mẽ với nguồn cung tăng trong năm 2025.

Thị trường Hà Nội dự kiến sẽ diễn biến tốt với sự gia tăng nguồn cung mới. Theo CBRE, nguồn cung căn hộ mới tại Hà Nội có thể đạt 30.100 căn, cao hơn một chút so với năm 2024. Tuy nhiên, với nguồn cung mạnh hơn kỳ vọng trong năm 2024 (29.700 căn so với dự báo đầu năm của CBRE là 16.000) và sự hỗ trợ của Chính phủ, nguồn cung dự kiến tăng mạnh hơn vào năm 2025, có thể đạt 40.000-45.000 căn mới. Dự báo giá sơ cấp sẽ ổn định với tỷ lệ hấp thụ thấp hơn trong hai năm tới, tương tự như giai đoạn năm 2016-2020.

Trong năm 2024, thị trường bất động sản đã nhận được nhiều sự hỗ từ Chính phủ, giúp cho nhiều dự án bị chậm pháp lý đã được phê duyệt. Một số dự án đạt tiến độ pháp lý tốt hơn, như Wonder Park tại Hà Nội và Gems Riverside tại TP.HCM, dự kiến sẽ sẵn sàng mở bán trong năm 2025.

Ngoài ra, các dự án mới như Phước Vĩnh Tây tại tỉnh Long An, căn hộ A3/CT2 và dự án Tháp Vàng tại Hà Nội, được cấp phép đầu tư vào giai đoạn 2023-2024 cũng sẽ được mở bán năm 2025.

SSI dự báo hoạt động bán hàng trên toàn quốc sẽ tăng mạnh trong năm 2025 từ các dự án mới và đang triển khai. VHM dự kiến sẽ mở bán một số dự án trong năm, bao gồm Phước Vĩnh Tây tại tỉnh Long An, và Dương Kinh tại thành phố Hải Phòng – cùng với các hoạt động bán hàng hiện tại từ các dự án như Royal Island và Ocean Park 2 & 3.

KDH dự kiến sẽ mở bán một dự án mới tại thành phố Thủ Đức, dự án Foresta, với 226 căn thấp tầng và 600 căn cao tầng, được kết hợp từ 2 dự án Clarita và Emeria. Sau khi nhận được giấy phép xây dựng trong Q3/2024, DXG cũng dự kiến sẽ bán Gems Riverside tại TP.HCM vào đầu năm 2025.

Trong khi VHM đã đạt được tăng trưởng doanh số bán hàng mạnh mẽ trong năm 2024 với ước tính 48% so với cùng kỳ, khiến doanh số bán hàng dự kiến sẽ thấp hơn trong năm 2025 (đạt 8,1%) thì các chủ đầu tư niêm yết khác như KDH, NLG, TCH và DXG được kỳ vọng sẽ ghi nhận mức tăng trưởng doanh số bán hàng với 2 chữ số trong năm 2025. Tăng trưởng doanh số bán hàng dự kiến sẽ giúp cho lợi nhuận tăng mạnh từ năm 2025 khi các dự án được bàn giao.

Sang năm 2025, SSI Research ước tính doanh thu và lợi nhuận sau thuế thuộc công ty mẹ (NPATMI) của VHM sẽ lần lượt đạt 102,5 nghìn tỷ đồng tăng 3,8% và 34,2 nghìn tỷ đồng giảm 0,4% so với cùng kỳ. Các dự án mở bán năm 2025 sẽ chưa ghi nhận doanh thu, do đó dự báo NPATMI dự kiến sẽ đi ngang svck.

Do KDH không mở bán các dự án mới trong năm 2024, kỳ vọng dự án Foresta sẽ mở bán vào đầu năm 2025, với doanh thu các căn thấp tầng sẽ được ghi nhận trong năm, cùng với các căn còn lại của dự án The Privia. Do đó, dự báo doanh thu và NPATMI của KDH năm 2025 sẽ lần lượt đạt 6,28 nghìn tỷ đồng tăng 72% và 1,18 nghìn tỷ đồng tăng 22%.

Đối với NLG, dự báo tăng trưởng lợi nhuận trong năm 2025 sẽ được thúc đẩy nhờ tăng cường hoạt động bán hàng tại Long An và thành phố Cần Thơ. Với tiến độ pháp lý đang tiến triển tốt tại thành phố Biên Hòa (với dự án Izumi City), chúng tôi kỳ vọng NLG sẽ tái mở bán Izumi City trong nửa cuối năm 2025. Dựa trên những giả định này, SSI đưa ra dự báo doanh thu và NPATMI của NLG lần lượt là 5,5 nghìn tỷ đồng giảm 4,4% và 627 tỷ đồng tăng 35% so với cùng kỳ.

Dự án Gems Riverside đã nhận được giấy phép xây dựng trong Q3/2024, giúp cho DXG có thể mở bán dự án trong nửa đầu năm 2025. Với nguồn cung căn hộ mới thấp tại TP.HCM trong những năm qua, chúng tôi kỳ vọng DXG sẽ mở bán thành công dự án này. Tuy nhiên, sang năm 2025, DXG vẫn sẽ phụ thuộc vào doanh thu và lợi nhuận từ dự án Gems Skyworld, kỳ vọng dự án sẽ được tái mở bán trong nửa cuối năm 2025. Cùng với sự phục hồi của dịch vụ môi giới bất động sản, DXG được kỳ vọng sẽ đạt doanh thu và NPATMI lần lượt là 2,8 nghìn tỷ đồng giảm 29,2% và 180 tỷ đồng tăng 13,7% so với cùng kỳ.