Nhiều cổ phiếu có diễn biến giảm giá từ 20%–40%

Chứng khoán Mirae Asset vừa có báo cáo cập nhật triển vọng cổ phiếu bất động sản với điểm nhấn các công ty bất động sản phần lớn dự kiến sẽ không đạt được các mục tiêu tài chính về doanh thu và lợi nhuận ròng năm 2024 do điều kiện thị trường không thuận lợi.

Các khoản trả trước từ khách hàng giảm ở mức độ rộng khắp các công ty khi thị trường bất động sản nỗ lực thoát khỏi tình trạng trì trệ trong hai năm qua, và doanh số bán trước cũng giảm ở hầu hết các công ty. Đơn cử: PDR, VPI báo cáo không có hoặc có rất ít doanh số bán trước trong hai năm qua.

Tuy nhiên, một số công ty đã vượt qua được thách thức khi tỷ lệ Trả trước/Hàng tồn kho vẫn duy trì ở mức cao bao gồm KDH, NLG, hay VHM cho thấy sự thống trị trên thị trường khi tỷ lệ này đạt mức cao nhất là 85%. Về mặt lý thuyết, tỷ lệ Trả trước/Hàng tồn kho cao hơn cho thấy rằng hoạt động bán hàng đang diễn ra tốt đẹp và ngược lại. Tuy nhiên, sự đánh giá chính xác hơn nên được thực hiện ở cấp độ công ty.

Mirae Asset cho rằng có một số lý do có thể giải thích điều này: Phần lớn tăng trưởng tín dụng của ngành tập trung vào hai phân khúc: “Đầu tư xây dựng Khu đô thị và Phát triển nhà ở” và “Đầu tư kinh doanh Bất động sản khác”. Doanh số bán trước không xuất hiện trong quá trình phát triển dự án cho đến khi có cho phép mở bán từ các cơ quan quản lý. Phần lớn tăng trưởng tín dụng của ngành diễn ra trên thị trường thứ cấp, nơi số lượng giao dịch thành công được duy trì ổn định trong hai năm qua.

Theo Mirae Asset, giá nhà ở Việt Nam đang ở mức khá đắt đỏ với tỷ lệ giá nhà trên thu nhập ở mức cao. Sau khi đạt đỉnh điểm vào năm 2016–2017, do tình trạng đầu cơ bất động sản gia tăng, tỷ lệ này đã giảm xuống nhờ tăng trưởng GDP trong 5 năm tiếp theo, trước khi bắt đầu tăng dần trong hai năm qua nhưng vẫn cao hơn nhiều so với thu nhập hộ gia đình.

Đáng chú ý, giá nhà vẫn cao so với thu nhập của người dân, nguồn cung trên thị trường sơ cấp có hình kim tự tháp ngược, với các sản phẩm nghiêng về phân khúc cao cấp và đất nền do hoạt động đầu cơ. Hiện Việt Nam đứng ở nhóm đầu bảng xếp hạng với tỷ lệ 22,6x, sau Trung Quốc, Thái Lan, Philippines.

"Chúng tôi khá lo ngại vì tỷ lệ này khó có thể giảm trong ngắn hạn, do đó việc sở hữu một căn nhà giá phải chăng đôi khi sẽ nằm ngoài tầm với của số đông người dân", chuyên gia Mirae Asset nhấn mạnh.

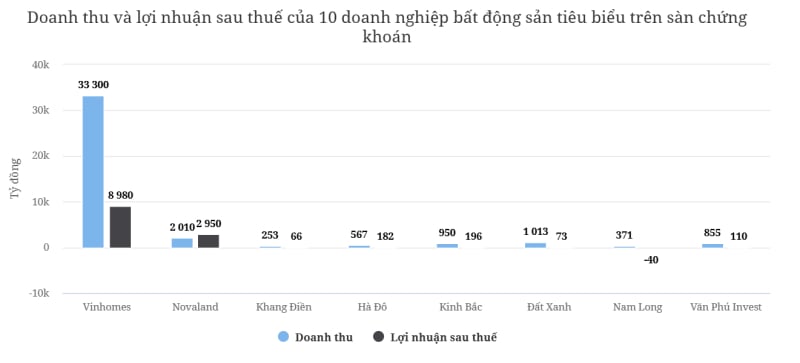

Kết quả kinh doanh rõ ràng được phản ánh qua giá thị trường, trong đó tất cả các cổ phiếu đều có hiệu suất kém hơn VN-Index và hầu hết đều có diễn biến giá âm so với đầu năm. Tính đến cuối tháng 10, NVL, CEO, PDR, DIG, HDC, DXG chịu thiệt hại nặng nề nhất với mức giảm giá từ 20%–40%. Ngay cả VHM với vị thế dẫn đầu cũng có diễn biến giá âm. NLG, KDH, VPI là những cổ phiếu có giá cổ phiếu duy trì diễn biến tích cực.

Từ góc nhìn định giá P/E TTM, hầu hết định giá các công ty đều nằm ở vùng đầu bảng, dao động từ 40x đến 80x ngoại trừ VHM ở mức 9x. Tại thời điểm này, có hai điều cần thiết để lý giải và đảo ngược tỷ lệ trở về giá trị trung bình: một là điều chỉnh giá thị trường, hai là cải thiện lợi nhuận ròng, hoặc cả hai. Hai điều này gần như không thể xảy ra đồng thời. Do đó, kỳ vọng yếu tố đầu tiên sẽ xuất hiện trước sau đó đến điều sau, bởi vì sự phục hồi sẽ bền vững hơn khi nó gắn liền với sự cải thiện về các yếu tố cơ bản thay vì chỉ đơn thuần là giá thị trường tăng vọt từ hoạt động giao dịch ngắn hạn.

Kỳ vọng phá vây từ 'bức tường nợ'

Tại Diễn đàn Đầu tư Việt Nam 2025, mới đây, nêu quan điểm về triển vọng năm 2025 của nhóm cổ phiếu bất động sản – ngành đứng thứ hai trong cơ cấu vốn hóa của thị trường, dựa trên phân tích thanh khoản, chuyên gia VPBankS cho rằng tia sáng sẽ dần xuất hiện và rõ nét hơn.

Cụ thể, trong quý I và quý II, thị trường bất động sản Việt Nam có thanh khoản nguồn cung tương đối ảm đạm. Bắt đầu từ quý III có những tín hiệu thực sự khi tỷ lệ hấp thụ tích cực hơn. Tỷ lệ hấp thụ tại Hà Nội và TP HCM trong năm 2024 dự kiến cỡ 39.000 căn và con số tương tự trong năm 2025.

“Nếu chúng ta nói về tỷ lệ nguồn cung hàng mới, riêng căn hộ chung cư trong 2025 chúng tôi dự báo không có tăng trưởng so với 2024 nhưng tỷ lệ hấp thụ sẽ tăng trưởng, dù không tạo bùng nổ. Trong đó tỷ lệ tồn kho cũ theo số liệu Bộ Xây Dựng tính đến cuối tháng 9 với các sản phẩm bất động sản sẵn sàng để bán đang có sự gia tăng với mức độ đáng kể, gần 23.000 căn”, ông Đào Hồng Dương, Giám đốc Phân tích ngành và cổ phiếu của CTCP Chứng khoán VPBank cho hay.

Phân tích rõ hơn về một điểm nhà đầu tư quan lại là bức tường nợ của doanh nghiệp bất động sản, ông Dương cho biết, trái phiếu là điểm nóng giai đoạn 2023 – 2024, hiện toàn bộ trái phiếu đến hạn đáo hạn toàn ngành là khoảng 25.000 tỷ đồng, bao gồm cả trái phiếu niêm yết và chưa niêm yết đáo hạn trong quý IV/2024. Giá trị trái phiếu đáo hạn năm 2025 là hơn 100.000 tỷ đồng, tập trung lớn nhất vào quý II và III.

“Với số liệu như này, toàn bộ cổ phiếu của nhóm niêm yết có chịu bức tường nợ trái phiếu không? Câu trả lời là thực ra tỷ trọng trái phiếu của nhóm niêm yết hiện tại rất nhỏ. Tổng cả năm 2024, nợ trái phiếu đến hạn đáo hạn của nhóm này chỉ hơn 5.000 tỷ. Phần còn lại trong quý IV chỉ chiếm phần nhỏ, khoảng 22% của toàn bộ ngành. Sang đến năm 2025, nhóm này chỉ là 13.100 tỷ đồng, tỷ lệ phân bổ rất đều, không chịu áp lực lớn”, ông Dương lập luận dựa trên dữ liệu thống kê với ngành bất động sản.

Tổng nợ vay đến hạn của nhóm doanh nghiệp niêm yết dự kiến tăng khoảng 20% trong năm 2025. Song, những doanh nghiệp lớn Đất Xanh, Khang Điền, Nam Long, Vinhomes, Văn Phú… vẫn đang có những dự án bàn giao và chuẩn bị mở bán trong quý IV, dự phóng có thể chi trả cho các khoản nợ vay này là hoàn toàn khả thi và không gây ra áp lực quá lớn.

"Tín hiệu trên có thể không tạo ra bức tranh thay đổi tổng thể lớn nhưng chắc chắn ngành bất động sản sẽ có sự phục hồi tốt trong năm 2025, nhóm cổ phiếu được nhiều nhà đầu tư kỳ vọng sẽ “làm nên chuyện” khi thị trường có dấu hiệu hồi phục", chuyên gia VPBankS nhận định.