Mục tiêu lợi nhuận 2025 tăng 16%, MSB muốn thoái vốn tại TNEX Finance, mua công ty chứng khoán

Ngân hàng TMCP Hàng hải Việt Nam (HOSE: MSB) dự kiến trình ĐHĐCĐ thường niên 2025 kế hoạch kinh doanh, chia cổ tức, tăng vốn điều lệ, thoái vốn TNEX Finance và mua công ty chứng khoán.

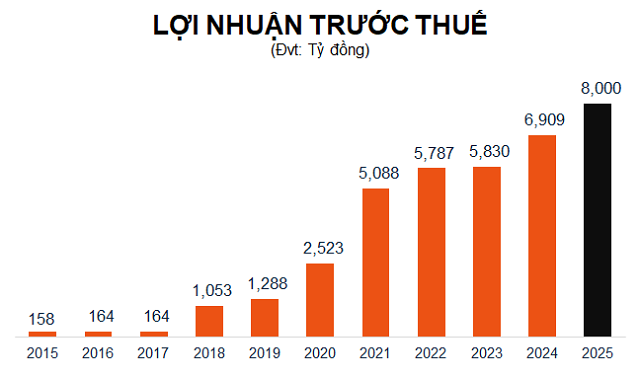

Mục tiêu lợi nhuận trước thuế 8,000 tỷ đồng, tăng 16%

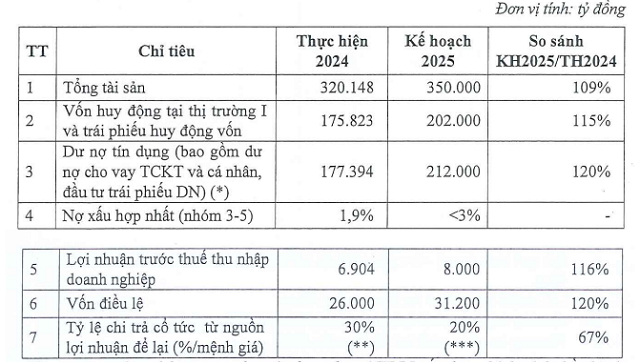

MSB đặt mục tiêu tổng tài sản đến cuối năm 2025 đạt 350,000 tỷ đồng, tăng 9% so với đầu năm. Tổng huy động thị trường 1 và trái phiếu huy động vốn đạt 202,000 tỷ đồng, tăng 15%. Tổng dư nợ (bao gồm cho vay tổ chức kinh tế và cá nhân, đầu tư trái phiếu doanh nghiệp) đạt 212,000 tỷ đồng, tăng 20%. Tỷ lệ nợ xấu kiểm soát dưới 3%.

Ngân hàng dự kiến lợi nhuận trước thuế năm 2025 đạt 8,000 tỷ đồng, tăng 16% so với kết quả 2024.

Nguồn: VietstockFinance

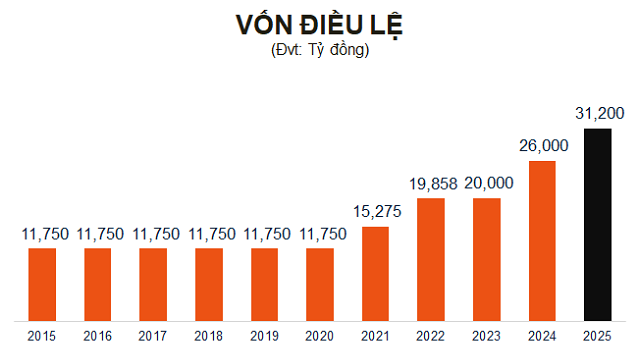

Chia cổ tức bằng cổ phiếu tỷ lệ 20%, tăng vốn lên 31,200 tỷ đồng

Năm 2024, MSB thu được gần 6,904 tỷ đồng lợi nhuận trước thuế. Sau khi trích lập các quỹ và đóng thuế, Ngân hàng còn 4,414 tỷ đồng.

MSB dự kiến phát hành thêm tối đa 520 triệu cp cho cổ đông hiện hữu để chia cổ tức. Tỷ lệ phát hành là 20% (100 cp nhận thêm 20 cp mới). Số cổ phiếu phát hành thêm để trả cổ tức không bị hạn chế chuyển nhượng.

Nguồn vốn để phát hành cổ phiếu trả cổ tức tăng vốn điều lệ năm 2025 từ lợi nhuận có thể sử dụng để chia cổ tức sau khi trích lập quỹ và lợi nhuận còn lại các năm trước chưa chia tính đến 31/12/2024.

Thời gian thực hiện trong năm 2025, do HĐQT quyết định sau khi được cơ quan Nhà nước chấp thuận.

Nếu phát hành thành công, vốn điều lệ của MSB sẽ tăng từ mức 26,000 tỷ đồng lên 31,200 tỷ đồng.

Nguồn: VietstockFinance

MSB cho biết mục đích phát hành nhằm củng cố vị thế cạnh tranh của Ngân hàng nhờ tăng quy mô vốn điều lệ, củng cố bộ đệm vốn và nâng cao các chỉ tiêu an toàn tài chính, hỗ trợ nguồn vốn tín dụng trung và dài dạn, nâng cấp cơ sở vật chất và đầu tư hệ thống.

Thoái vốn tại TNEX Finance

Công ty Tài chính TNHH MTV TNEX (TNEX Finance) tiền thân là FCCOM, có vốn điều lệ 500 tỷ đồng và thuộc sở hữu 100% của MSB.

Tính đến năm 2024, TNEX Fiance có mạng lưới gồm: 1 chi nhánh tại TPHCM, 1 văn phòng đại diện tại Phú Yên và 22 điểm giới thiệu dịch vụ tại 18 tỉnh/thành phố trong cả nước, phục vụ gần 11,700 khách hàng địa phương.

Kết thúc năm 2024, TNEX Finance ghi nhận tổng tài sản đạt 3,807 tỷ đồng, tổng dư nợ cho vay đạt 1,774 tỷ đồng, doanh thu thuần đạt 358.8 tỷ đồng, lợi nhuận trước thuế khoảng 5 tỷ đồng.

Căn cứ vào tình hình thị trường, các công ty tài chính tiêu dùng của Việt Nam có sự cạnh tranh mạnh mẽ, để có lợi nhuận tốt và tăng trưởng đường dài trong thị trường này, các công ty tài chính cần có sự đầu tư lớn về quản trị rủi ro, phát triển sản phẩm, đầu tư cho công nghệ, số hóa và con người... Trên cơ sở thực tiễn hoạt động của TNEX Finance những năm gần đây, để phát triển tốt, kinh doanh hiệu quả và tạo vị thế trên thị trường nhiều thách thức này, MSB dự kiến tìm kiếm đối tác chiến lược để: (i) chuyển nhượng một phần vốn tại TNEX Finance, cùng hợp tác đường dài với đối tác chiến lược hoặc (ii) chuyển nhượng 100% vốn góp tại TNEX Finance cho đối tác có năng lực và kinh nghiệm trong kinh doanh công ty tài chính tiêu dùng, trên cơ sở đó, MSB sẽ nhận về nguồn vốn và thặng dư từ bán TNEX Finance, hoàn toàn tập trung vào lĩnh vực kinh doanh chính của Ngân hàng.

HĐQT MSB trình ĐHĐCĐ kế hoạch thoái vốn tại TNEX Finance, giao HĐQT chủ động quyết định phương án chuyển nhượng một phần hoặc toàn bộ số vốn góp tại TNEX Finance tùy theo tình hình thị trường và thực tế làm việc với đối tác mua; thủ tục cần thiết với đối tác mua, cơ quan quản lý Nhà nước để hoàn thành việc thoái vốn tại TNEX Finance, bao gồm toàn bộ quá trình trước và sau thoái vốn.

Góp vốn, mua cổ phần công ty chứng khoán, công ty quản lý quỹ

Theo MSB, thị trường chứng khoán Việt Nam đang tiếp tục khẳng định vai trò kênh dẫn vốn hiệu quả cho nền kinh tế, mặc dù chịu nhiều thách thức, khó khăn từ bối cảnh kinh tế thế giới và trong nước. Đặc biệt, thị trường chứng khoán hướng đến mục tiêu nâng hạng từ thị trường cận biên lên thị trường mới nổi vào năm 2025, dự báo thu hút khoảng 25 tỷ USD đầu tư gián tiếp nước ngoài mỗi năm vào Việt Nam.

Nhận biết xu hướng và các tiềm năng trên, MSB xác định lĩnh vực chứng khoán, ngân hàng đầu tư là một trong những trọng tâm phát triển trong tương lai. Việc đầu tư vào công ty chứng khoán, công ty quản lý quỹ có thể giúp MSB mở rộng sang lĩnh vực ngân hàng đầu tư, cung cấp các dịch vụ tài chính trọn gói như: Môi giới chứng khoán, tư vấn tài chính và phát hành cổ phiếu, trái phiếu, đầu tư chứng khoán đến quản lý tài sản và đầu tư quỹ, giúp MSB tạo ra mô hình tài chính toàn diện.

Việc sở hữu một công ty chứng khoán và công ty quản lý quỹ giúp MSB dễ dàng tiếp cận và cung cấp dịch vụ đầu tư chứng khoán và mở rộng sang lĩnh vực quản lý tài sản cao cấp (Wealth Management), phục vụ khách hàng tiềm năng muốn đầu tư chuyên nghiệp hơn; cung cấp các sản phẩm như quỹ mở, quỹ hưu trí, quỹ đầu tư cổ phiếu, trái phiếu... giúp đa dạng hóa lựa chọn đầu tư.

Việc sở hữu một công ty chứng khoán, công ty quản lý quỹ giúp MSB tham gia sâu hơn vào thị trường vốn, hưởng lợi từ sự phát triển dài hạn của thị trường. Đặc biệt, trong bối cảnh Chính phủ đẩy mạnh phát triển thị trường vốn để giảm phụ thuộc vào tín dụng ngân hàng, MSB sẽ có lợi thế lớn khi vừa cung cấp dịch vụ ngân hàng vừa hỗ trợ doanh nghiệp huy động vốn qua kênh chứng khoán.

Do đó, HĐQT trình ĐHĐCĐ giao HĐQT quyết định các phương án, tìm kiếm đối tác thực hiện góp vốn/mua cổ phần hoặc mua lại công ty chứng khoán, công ty quản lý quỹ để trở thành các công ty con của MSB.

Ngoài ra, tại ĐHĐCĐ sắp tới, MSB cũng sẽ trình thông qua phương án khắc phục dự kiến trong trường hợp được can thiệp sớm, theo Luật Các tổ chức tín dụng ban hành ngày 18/01/2024.

ĐHĐCĐ thường niên 2025 của MSB dự kiến được tổ chức vào ngày 21/04 tới tại Hà Nội.

Hàn Đông

FILI

- 15:43 01/04/2025